碳酸锂策略日报 2024.6.26

2024-06-27 00:00

浏览量:2621

瑞奇期货

碳酸锂策略日报 2024.6.26

瑞奇期货交易咨询部:李世平 从业资格号:F03113420 投资咨询号:Z0020060

重点事件

土耳其:土耳其决定对进口自中国的汽车征收40%的额外关税,每辆车额外关税最低为7000美元,7月7日开始实施。

美国301调查:美国制裁国内新能源法案落地。

消费:乘联会预期4月新能源市场销量71.4万辆,同比增长30.5%,渗透率42.3%。销售数据相对中性。

锂精矿进口:4月锂精矿进口量约为441310实物吨,环比增长10%,同比增长32%。

5月下游产量:咨询网站下调5月LC下游开工。

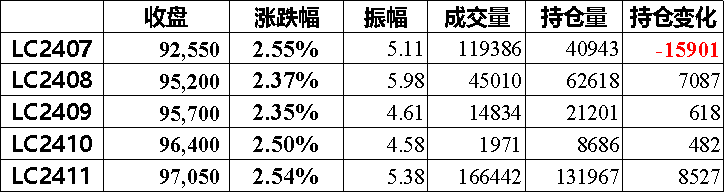

收盘情况

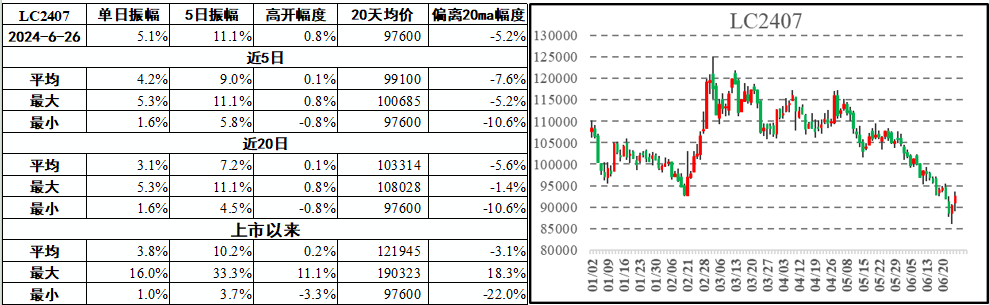

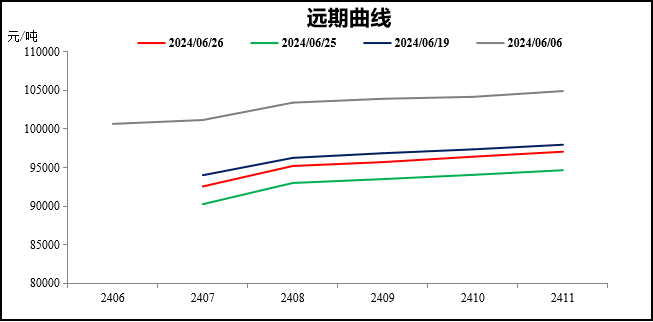

LC2411延续反弹走势,较前日涨2400收于9.70万/吨,全部合约成交30.65万手,持仓增1806手。 价格连续第二天反弹,9万的敏感价位获得支撑后,期价暴力反弹。本轮反弹目前与基本面驱动关联不大,尽管有志存7月检修信息,但今天盘面的反弹仍然主要受资本市场情绪改善带动,绝对价格靠近边际成本导致反弹力度较强。从当前时点看,淡季因素仍未完结,库存压力依然较大,前期的加速下跌暂时止步,但价格仍需在相对低位停留一段时间缓解过剩问题。期价大幅升水现货,淡季+高库存,现货价格拖累期价上涨空间。 当前价格持续阴跌,且多头席位的净持仓前10几乎都没有参与过此前的交割,因此7月的仓单压力不容小视,但空头方面也存在空单集中度过高的问题,因此6月的最后的行情可能出现激烈的资金博弈。 SMM电碳现货价格8.9-9.44,均价9.17,较前日跌100。钢联电碳现货价格8.9 - 9.1,均价9.0,较前日涨1000。6%进口锂辉石均价1100美元/吨,折成本8.92-9.42万元/吨。

逻辑概述及交易策略

短期矛盾:

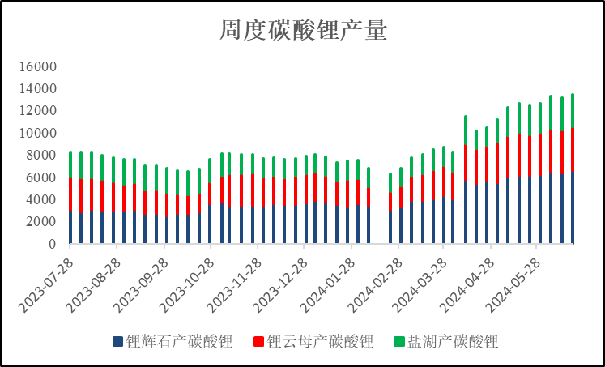

供给:SMM周度产量(6/20)1.48万吨,环比增243吨,周度产量年内新高。

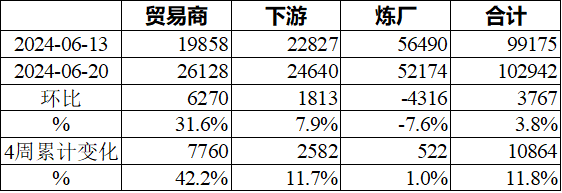

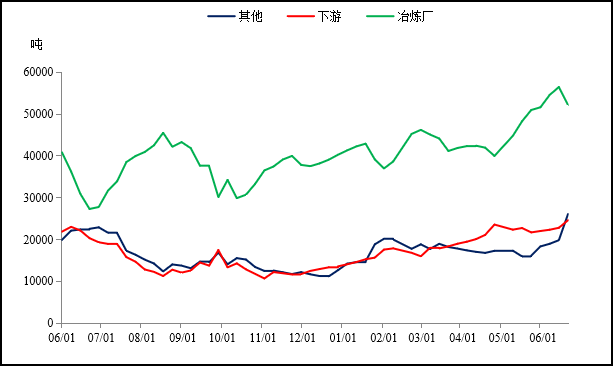

需求:新能源汽车消费数据稳中向好。 库存:库存维持累库趋势。SMM周度库存(6/20)增3767吨,库存突破10万吨,但炼厂库存大幅下降,以贸易商补库为主。

利润:利润显著压缩,外采矿石工厂处于亏损状态。

行情研判:极端行情不宜参与,07合约持仓过大引发盘面剧烈波动。

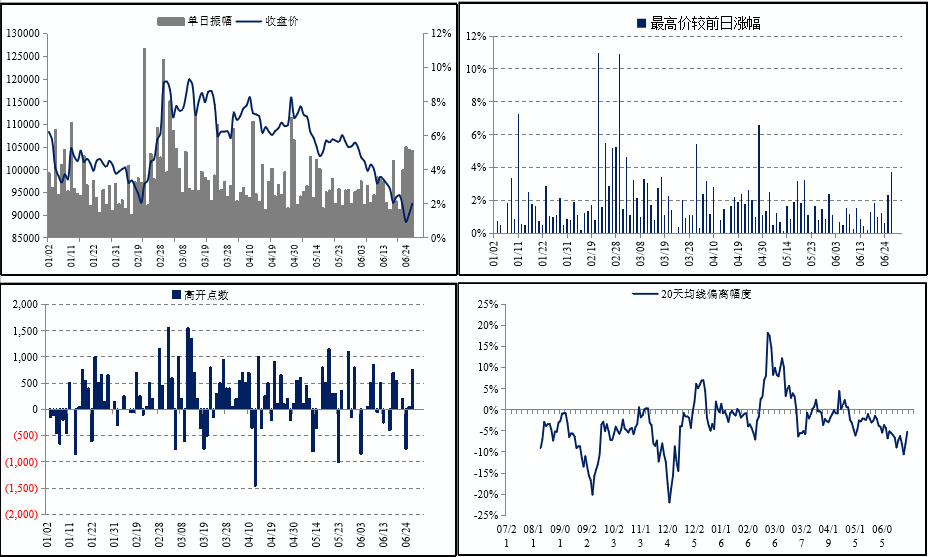

价格图表

价格统计

基差与远期曲线

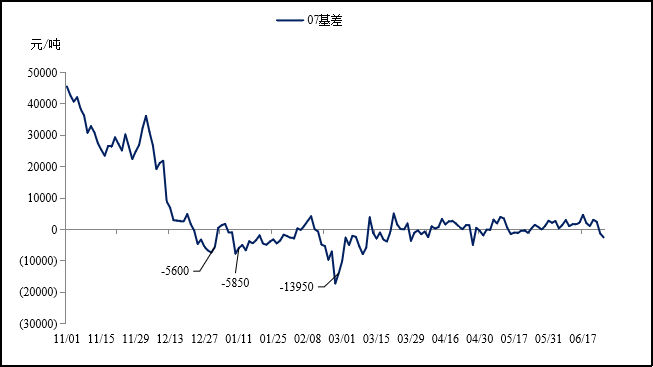

07基差转负

库存产量

长期逻辑

短期矛盾:

供给:澳洲产量预期有所下调,但非洲供应如期放量,盐湖产量预期上调,全年产量预期140万吨LCE左右。

需求:电车消费1-3月表现超预期,但仍不足以显著改善供应过剩的情况,悲观预期120万吨LCE,乐观预期130万吨

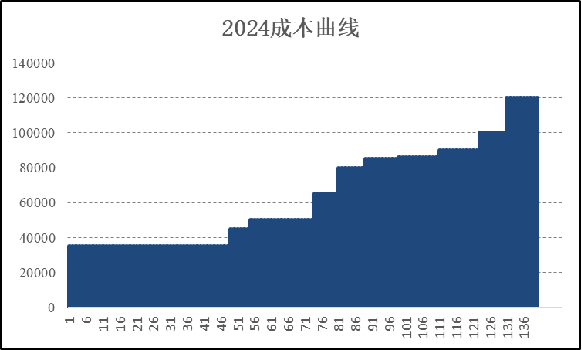

LCE 行情研判:价格的主要运行区间在8-12万,下方有减产支撑,上方刺激供应释放,价格节奏上预计二季度偏强,6月后偏弱,具体需要看新能源汽车消费的持续性和储能的落地情况。

本报告的信息均来源于已公开的资料,公司对这些信息的准确性及完整性不做任何保证。且报告并不能完全阐述出市场变动的所有影响因素,期货市场相关品种波动剧烈,存在较大的不确定性与投资风险,我们也无法就市场行情做出确定性判断,报告中的信息或提供的投资建议并不构成期货品种买卖的依据,由于该报告编写时融入分析师个人观点,并不代表瑞奇期货公司的立场,请谨慎参考。投资者必须认识到期货交易是一种高风险的经济活动,我公司不承担因根据本报告所进行的期货买卖操作而导致的任何形式的损失,一切买卖风险自负。 另外,本报告版权仅为瑞奇期货公司所有,未经我公司允许批准,本报告不得以任何形式传送、翻版、复印、刊登、发表或派发此报告的材料、内容予以其他任何人,或投入商业使用。如引用、刊发,须注明出处为瑞奇期货公司,且不得有悖本报告原意的引用、删节、修改。